Как получить инвестиционный налоговый вычет

Что такое инвестиционный налоговый вычет

Инвестиционный налоговый вычет — это сумма, с которой некоторым инвесторам — резидентам РФ (тем, кто проводит в стране более 183 дней в году) разрешается не платить налог на доходы физических лиц (НДФЛ). А если деньги в бюджет уже уплачены, то вернуть их.

Большинство доходов россиян облагается НДФЛ в 13%. Но у государства существует набор налоговых вычетов для поощрения граждан: оно готово вернуть деньги, если вы совершаете что‑то, что им одобряется. Например, покупаете недвижимость, учитесь, рожаете детей. Инвестиционный налоговый вычет призван простимулировать граждан не хранить деньги в шкафу, а инвестировать в экономику.

Если вы оформляете налоговый вычет на определённую сумму, вы можете вернуть 13% этой суммы.

Какими бывают инвестиционные налоговые вычеты и когда ими можно воспользоваться

Для тех, кто инвестирует, закон предусматривает три вида вычетов.

На доход от продажи ценных бумаг

Налог на доход от продажи или погашения ценных бумаг можно вовсе не платить, если соблюдается несколько условий:

- вы владели ими более трёх лет;

- вы купили их после 1 января 2014 года;

- ценные бумаги не учитывались на индивидуальном инвестиционном счёте.

Налоговый вычет на доход от продажи ценных бумаг распространяется на акции и облигации, допущенные к торгам на российских биржах, или инвестиционные паи открытых паевых инвестиционных фондов, которыми управляют российские компании.

Доход в данном случае — это разница между суммой, за которую вы продали акции, и расходами на их приобретение. Причём под расходами понимаются не только траты на сами ценные бумаги, но и, например, биржевой сбор. Однако размер вычета не может превышать число, высчитанное по формуле:

Размер вычета = 3 миллиона × Кцб

Коэффициент Кцб зависит от того, равное время вы владели проданными бумагами или нет.

Если бумаги были куплены в один год и реализованы тоже в один и тот же год, Кцб равняется числу полных лет, в течение которых вы владели ими всеми. Скажем, если вы купили облигации в 2015 году и погасили в 2020‑м, то Кцб равняется четырём, так как полные годы владения — с 2016‑го по 2019‑й. Следовательно, максимальный вычет составит:

Размер вычета = 3 миллиона × 4 = 12 миллионов

Если заработали на акциях меньше, налог можно не платить.

Если акции или облигации вы приобрели в разные годы, Кцб вычисляется по сложной формуле, которая выглядит так:

Vi — это доходы от реализации ценных бумаг, i — срок владения ими в полных годах. При определении доходов учитываются только акции и облигации, которые вы продали дороже, чем купили. n — количество сроков владения ценными бумагами в полных годах. Если срок владения двумя и более ценными бумагами совпадает, то n = 1.

На примере будет чуть понятнее. Допустим, в 2020 году вы продали два пакета акций. Первым вы владели три полных года и заработали на продаже 300 тысяч. Для второго эти параметры составляют 5 лет и 500 тысяч. Посчитаем:

Кцб = 300 тысяч × 3 года + 500 тысяч × 5 лет / 300 тысяч + 500 тысяч = 4,25

Соответственно, предельный размер вычета будет таким:

Размер вычета = 3 миллиона × 4,25 = 12,75 миллиона

Впрочем, если ваши доходы от продажи ценных бумаг далеки от миллионов, со сложными расчётами можно не заморачиваться. Вы точно не дотянете до максимума и можете претендовать на инвестиционный налоговый вычет на всю сумму заработка.

На доход по ИИС

Индивидуальный инвестиционный счёт (ИИС) — вариант брокерского счёта со специальными условиями. Он был введён, чтобы мотивировать граждан активнее вкладывать деньги и получать от инвестиций чуть больше благодаря бонусам. Налоговый вычет — один из них.

Он предоставляется на доходы по ИИС при его закрытии, если счёт существовал не менее трёх лет. Ещё одно условие — не пользоваться другим налоговым вычетом, доступным владельцам ИИС. Выбрать можно только один из них.

Верхней планки у этого инвестиционного налогового вычета нет, НДФЛ можно не платить со всего дохода, полученного по индивидуальному инвестиционному счёту.

На сумму, внесённую на ИИС

Это второй вариант вычета для ИИС. Его предоставляют в размере внесённой на ИИС суммы, но не более 400 тысяч рублей в год, то есть вернуть можно до 52 тысяч рублей. Кладёте на ИИС меньше — вычет меньше (13% суммы, которую положили на счёт). Вносите больше — вычет получаете всё равно 52 тысячи рублей.

В отличие от вычета на доход по ИИС, на который можно претендовать при закрытии счёта, вычетом на внесённую сумму можно пользоваться каждый год. Но сам ИИС всё равно должен существовать не менее трёх лет.

Важно: предыдущие два вычета касались непосредственно доходов от операций с ценными бумагами. Вычет на сумму, внесённую на ИИС, позволяет не платить или вернуть НДФЛ, уплаченный на основные доходы. Например, если вы трудитесь официально и работодатель платит за вас налоги, то вы можете вернуть перечисленные деньги.

Какие документы нужны, чтобы получить инвестиционный налоговый вычет

Вам понадобится справка 2‑НДФЛ о доходах и удержанных налогах за год. Её можно взять у работодателя или найти в личном кабинете на сайте налоговой, где она появится после 1 марта. Далее, в зависимости от вычета, список документов будет варьироваться.

На доход от продажи ценных бумаг

Вам понадобятся отчёты брокера, которые подтвердят:

- срок нахождения ценных бумаг на счету;

- правильность расчёта налогового вычета (если вы получаете возврат через налоговую);

- что проданные бумаги не учитывались на ИИС.

Брокер определённо понимает, с чем имеет дело, так что просто обратитесь к нему. И вам выдадут нужные документы.

На доход по ИИС

Кроме справки 2‑НДФЛ о доходах и налогах вам потребуются:

- Документ, который подтверждает право на вычет: договор на ведение ИИС, или о брокерском обслуживании, или нечто подобное.

- Отчёты брокера об операциях на ИИС.

На сумму, внесённую на ИИС

Чтобы оформить инвестиционный налоговый вычет, в данном случае будут нужны:

- Документ, который подтверждает право на вычет, например договор на ведение ИИС или о брокерском обслуживании.

- Бумаги, доказывающие факт зачисления средств, например платёжное поручение или приходно‑кассовый ордер.

- Справка, что до этого вы не пользовались вычетом на внесённую на ИИС сумму. Она понадобится, если оформляете вычет через брокера. Получить её можно в налоговой.

Как получить инвестиционный налоговый вычет через брокера

Такая опция доступна, если вы хотите получить вычет на прибыль от продажи ценных бумаг или на доходы по ИИС. Брокер просто не будет удерживать налог.

Это самый простой способ, который потребует от вас минимального участия. Вам нужно обратиться к брокеру и подать заявление по форме. Если претендуете на вычет по доходам от ИИС, нужно также подтвердить справкой, что ранее вы не воспользовались другим вычетом от налоговой.

Как получить инвестиционный налоговый вычет через налоговую

При этом способе получения налогового вычета вы возвращаете ранее уплаченный налог. Таким вариантом можно воспользоваться для оформления всех видов инвестиционных вычетов. Но делать это придётся немного по‑разному. Есть два пути.

Через личный кабинет на сайте налоговой

Этот вариант подойдёт для оформления вычета по внесённой на ИИС сумме. У Лайфхакера есть подробная инструкция, как это сделать.

Через специальную программу «Декларация»

Для оформления вычетов на доходы от проданных акций или доходы по ИИС понадобится специальная программа «Декларация». Скачать её можно на сайте налоговой.

Далее необходимо заполнить декларацию. Вот несколько шагов, которые придётся сделать.

Задайте условия

- Из выпадающего списка выберите номер вашей инспекции и ОКТМО. Узнать всё это можно на сайте ФНС.

- Укажите номер корректировки. Если подаёте декларацию впервые, оставьте ноль. С каждым следующим разом, когда вы будете отправлять уточнённый документ в налоговую, надо будет прибавлять единицу.

- Выберите свой статус.

- Сразу поставьте галочку в строке «Сформировать заявление о возврате налога», ведь ради этого всё и затевается.

Укажите сведения о декларанте

На этом этапе нужно внести персональные данные. Здесь всё интуитивно понятно.

Внесите данные о доходах, полученных в РФ

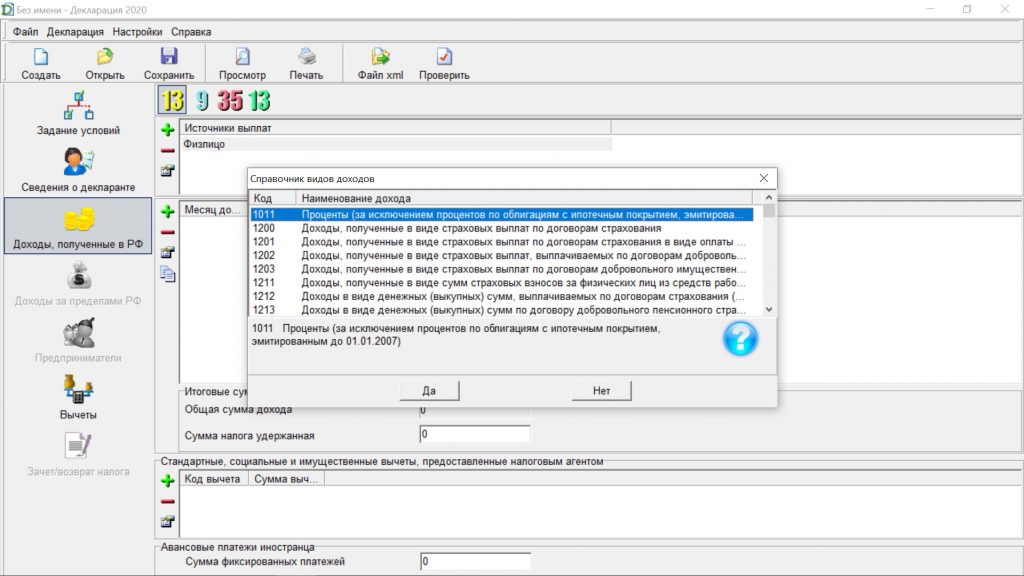

- Код дохода. Для большинства случаев подойдёт код 13, обозначенный жёлтым. Он включает зарплаты, гонорары и другие стандартные доходы. Если этот код вам не подходит, наведите курсор на каждое из цветных чисел — всплывёт пояснение, какой именно вид прибыли имеется в виду, и вы сможете выбрать соответствующий вариант.

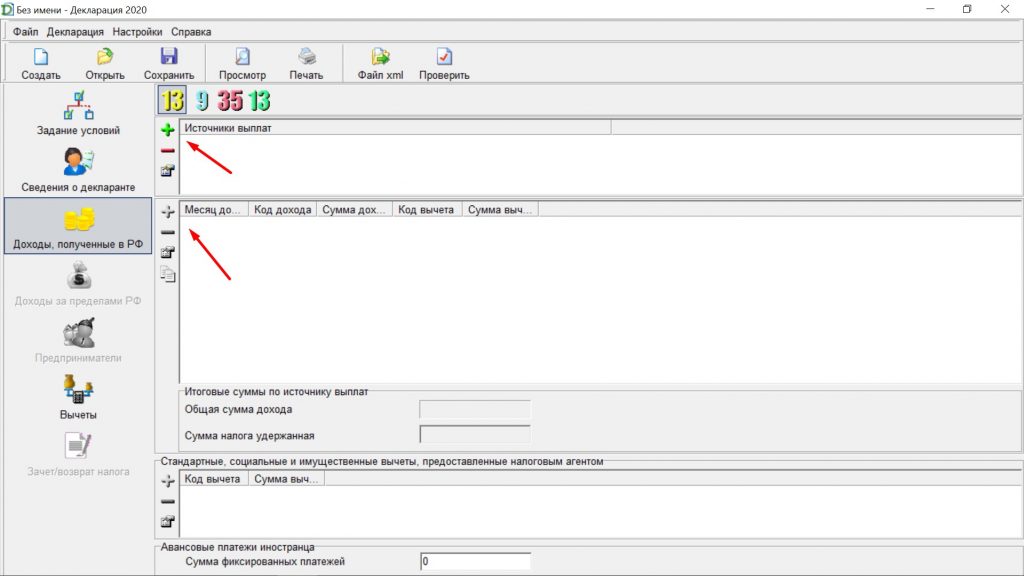

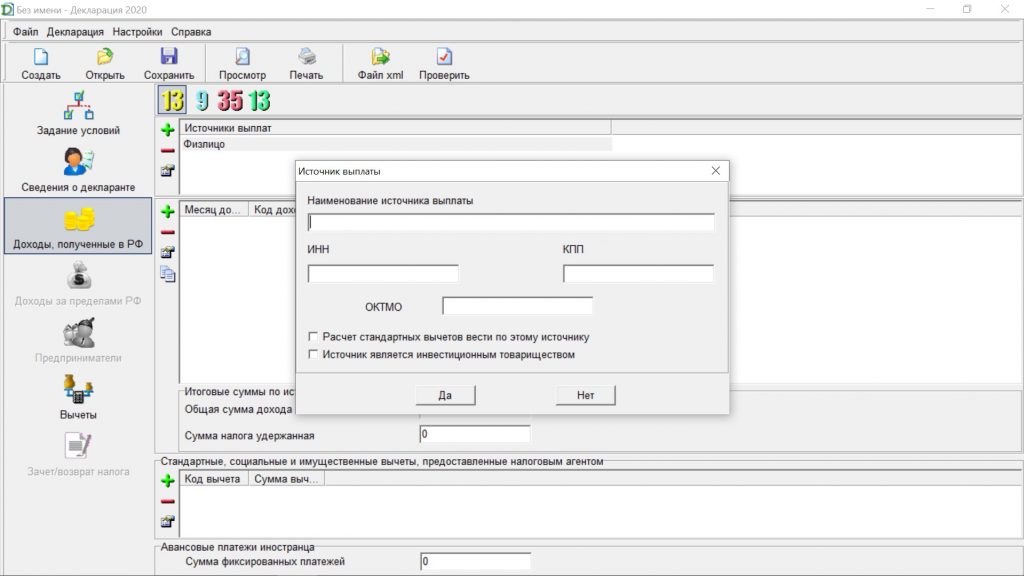

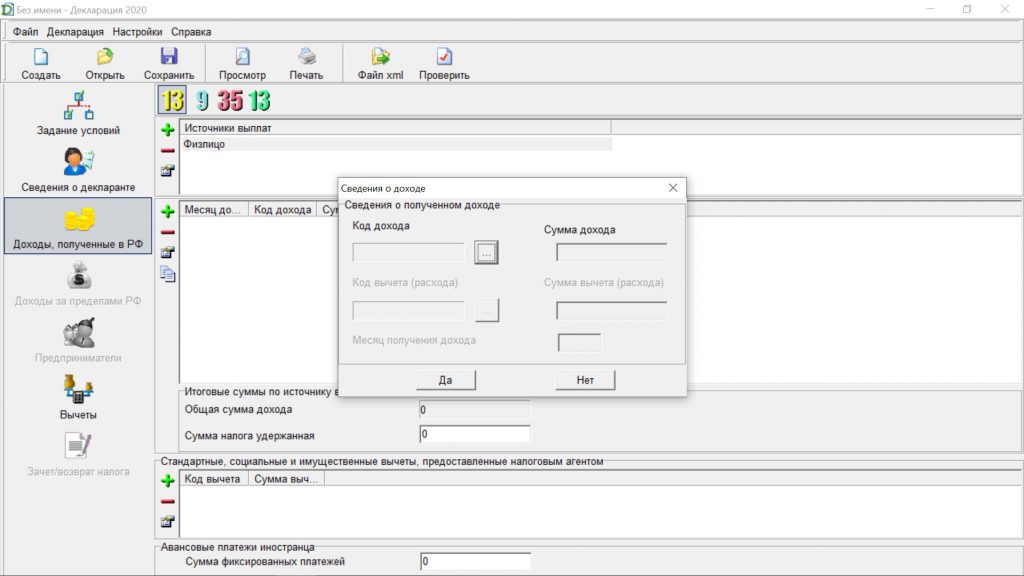

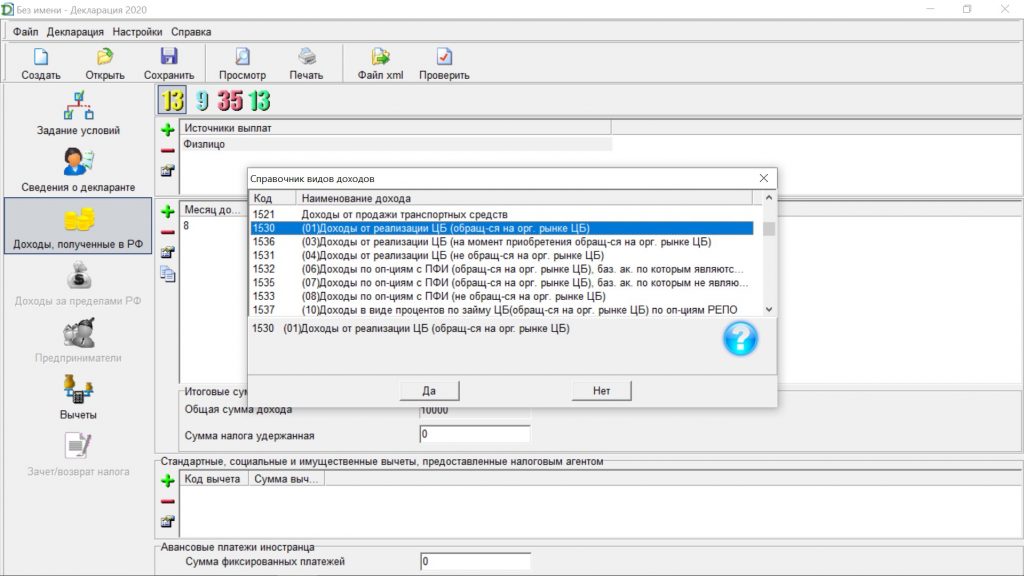

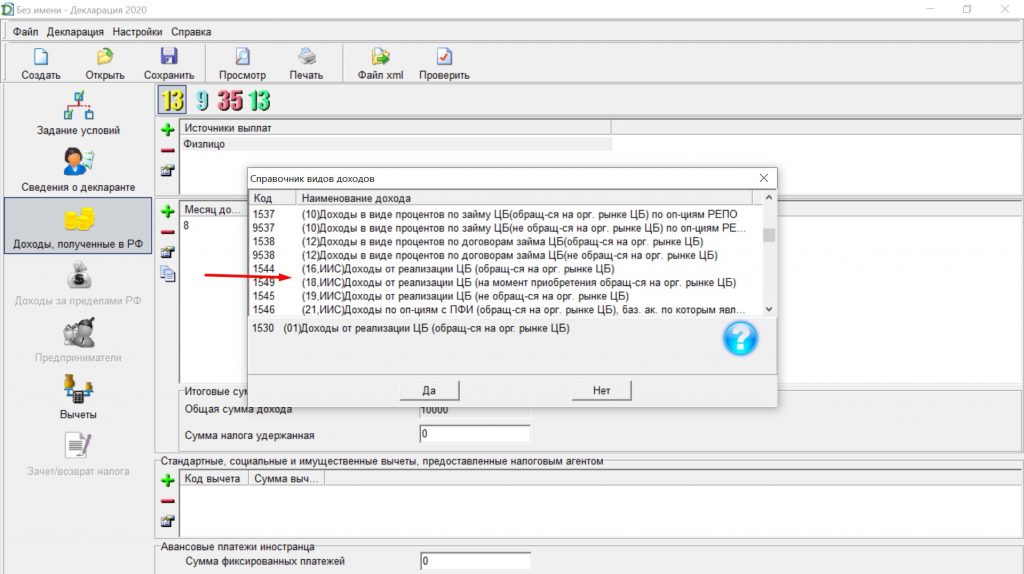

- Информация о доходах. Чтобы её добавить, сначала нужно нажать на верхний знак «+», а потом на нижний. Вся информация есть в справках 2‑НДФЛ, которые вы получили у работодателя или на сайте налоговой. На этом этапе среди прочего надо задекларировать доходы, полученные от операций с ценными бумагами.

- Вычеты, полученные через налогового агента. Если вам уже предоставляются стандартные, социальные или другие налоговые вычеты через работодателя, то есть вы не платите налог на определённую сумму, то это нужно отметить на данном этапе. Информация о вычетах присутствует в справке 2‑НДФЛ. Если у вас они не оформлены, пропустите этот пункт. (И узнайте подробнее о вычетах — вдруг вы упускаете возможность их получать.)

Внесите данные о вычете

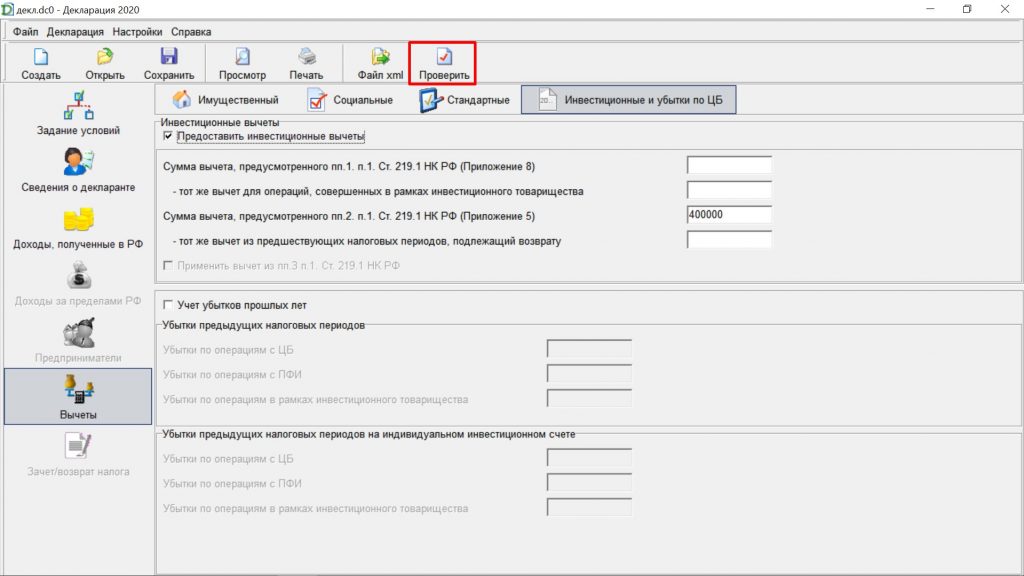

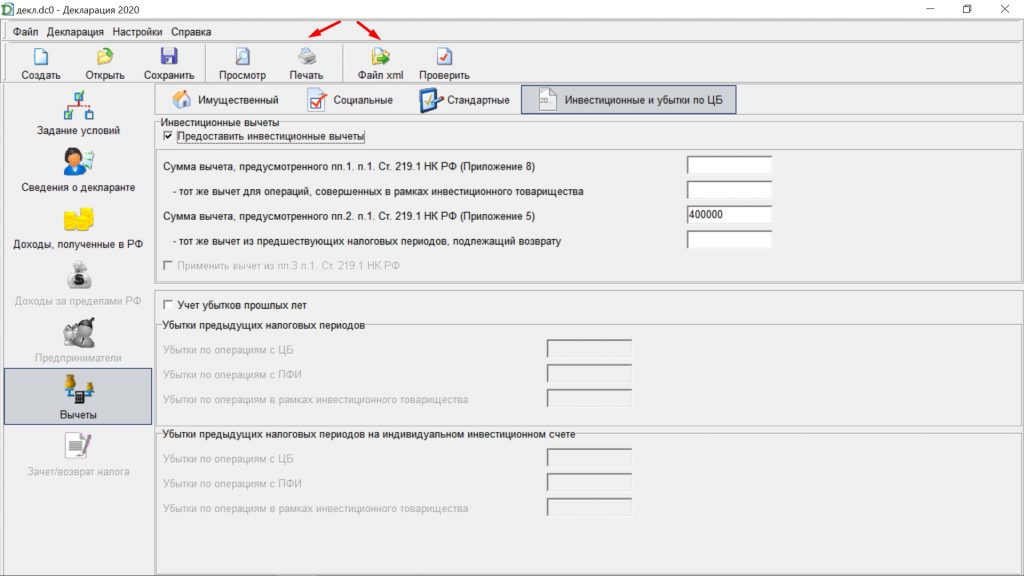

Переходим к важному. На вкладке «Вычеты» необходимо выбрать «Инвестиционные и убытки по ЦБ». Давайте разберёмся, что есть что:

- Сумма вычета, предусмотренная подпунктом 1 пункта 1 статьи 219.1 НК РФ, — это вычет на доходы по ценным бумагам. Если вас интересует он, введите в верхнее окошко размер вашей прибыли от продажи акций, облигаций или паёв, которую вы намерены освободить от налогов.

- Вычет, предусмотренный подпунктом 3 пункта 1 статьи 219.1 НК РФ, — это вычет на доход по ИИС. Поставьте галочку в окошке, если вам нужен он.

Сохраните или распечатайте декларацию

После того как вы ввели данные, воспользуйтесь кнопкой «Проверить», чтобы убедиться, что вы всё заполнили. Если планируете сдать документ в налоговую лично, отправляйте его на печать. Или сохраните как файл с расширением .xml.

Отправьте декларацию

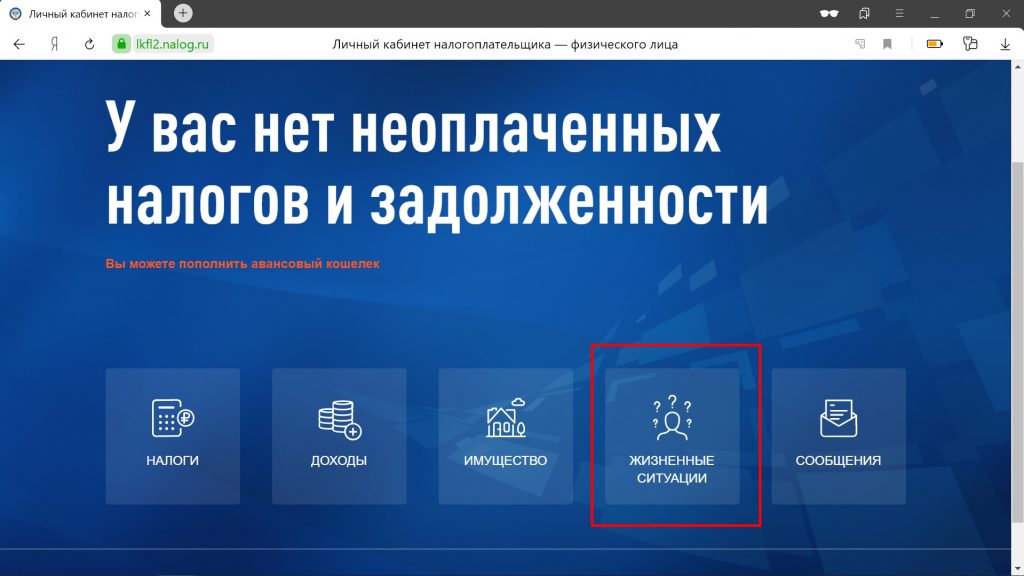

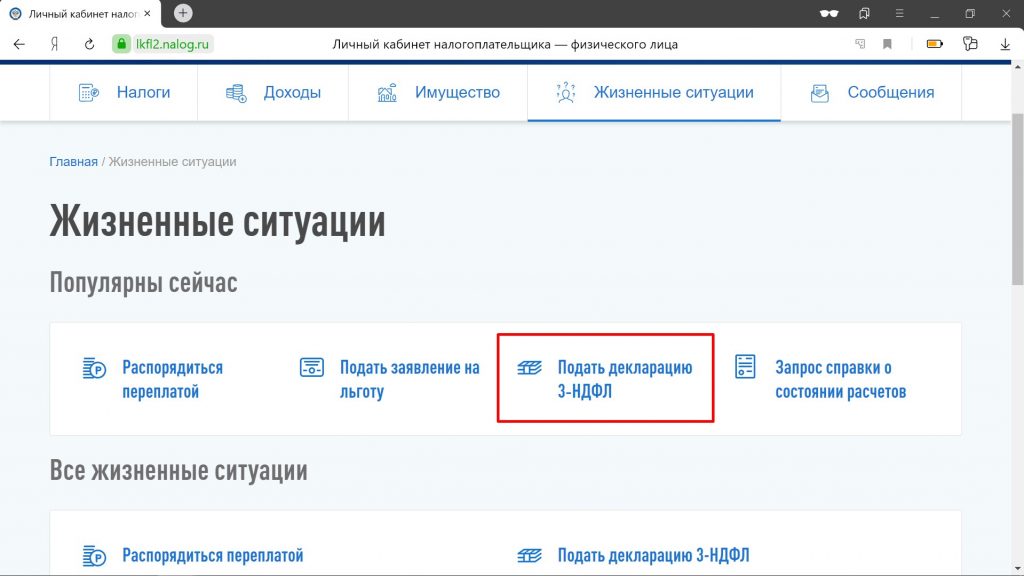

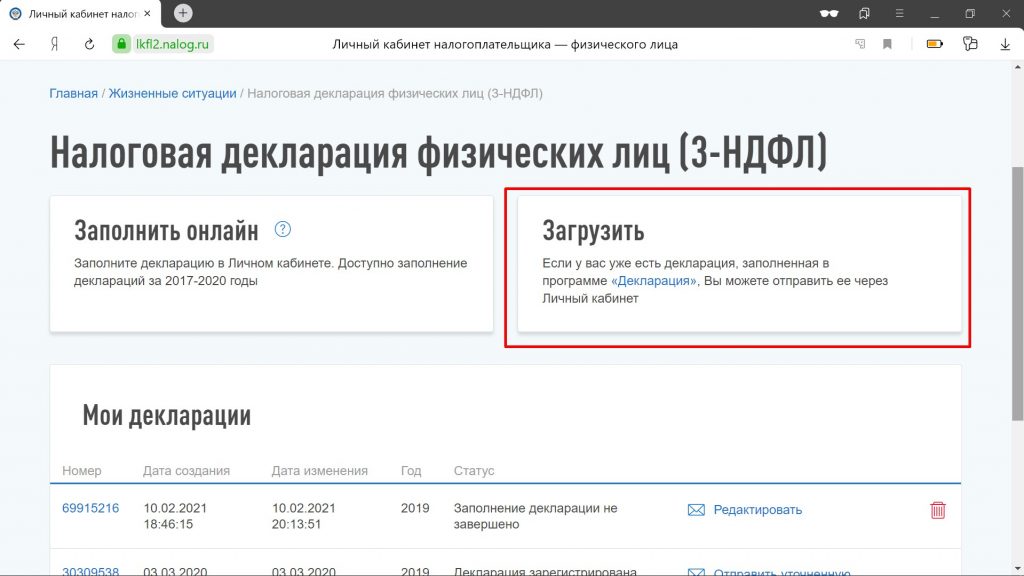

В виде xml‑файла декларацию можно будет загрузить на сайт налоговой в личном кабинете. Для этого нужно пройти такой путь: главная → «Жизненные ситуации» → «Подать декларацию 3‑НДФЛ» → «Загрузить».

Если вам удобно, можно также отнести распечатанные документы в налоговую лично или направить почтой.

Как быстро придут деньги

Если вы оформляете возврат налога и с первого раза всё заполнили правильно, то готовьтесь ждать до четырёх месяцев. У налоговой есть месяц на то, чтобы проверить декларацию, но ведомство может провести камеральную проверку, которая удлинит процесс до трёх месяцев.

Если у налоговой будут вопросы, вам в зависимости от требования инспектора надо будет предоставить дополнительные документы или подать скорректированную декларацию, что, естественно, тоже отразится на времени ожидания.

После того как инспектор одобрит вычет, на выплату денег отводится ещё месяц.

Лучшие предложения

Находки AliExpress: самые интересные и полезные товары

10 полезных товаров дешевле 500 рублей

Находки AliExpress: 20 полезных товаров дешевле 1 000 рублей

Новый год как в детстве: 6 праздничных традиций, которые поможет соблюсти техника Gorenje

Отборные скидки до 64% от AliExpress, Redmond и других магазинов

15 стильных пуховиков стоимостью от 3 000 до 15 000 рублей

10 наборов для вышивания, с которыми захочется заняться рукоделием

12 комфортных дутиков для зимних прогулок