Как разобраться в финансовой отчётности компаний, если вы только начали инвестировать

Зачем инвестору смотреть финансовую отчётность

Когда человек только начинает инвестировать, ему нередко хочется вкладываться в компании после статей журналистов или отзывов друзей. Однако инвестировать на эмоциях без опоры на факты — это не самый верный подход. Важно не собрать акции известных брендов, а найти устойчивые и справедливо оценённые бизнесы.

С этим помогает финансовая отчётность. На её основе можно определить текущее положение компании, перспективы и трудности, с которыми она столкнулась. Например, если прибыль превратилась в убыток, а долг вырос, об этом напишут в отчёте.

Найти нужные данные не так сложно. Законы требуют, чтобы публичные компании регулярно публиковали информацию о своих финансах. И хотя обычно такие отчёты — это сложные документы в сто или даже двести страниц, начинающим инвесторам будет достаточно посмотреть несколько строчек для первичной оценки бизнеса.

Какие стандарты отчётов бывают и на что в них смотреть

Частному инвестору стоит знать о трёх главных стандартах отчётов: РСБУ, МСФО и GAAP. Вот что искать в каждом.

На что инвестору смотреть в отчёте по РСБУ

Российский стандарт бухгалтерского учёта соблюдают все публичные отечественные компании. Он не совсем подходит инвестору, потому что выкладки и особенности подсчёта данных нужны скорее бухгалтерам или налоговым аудиторам. Но иногда выбора нет.

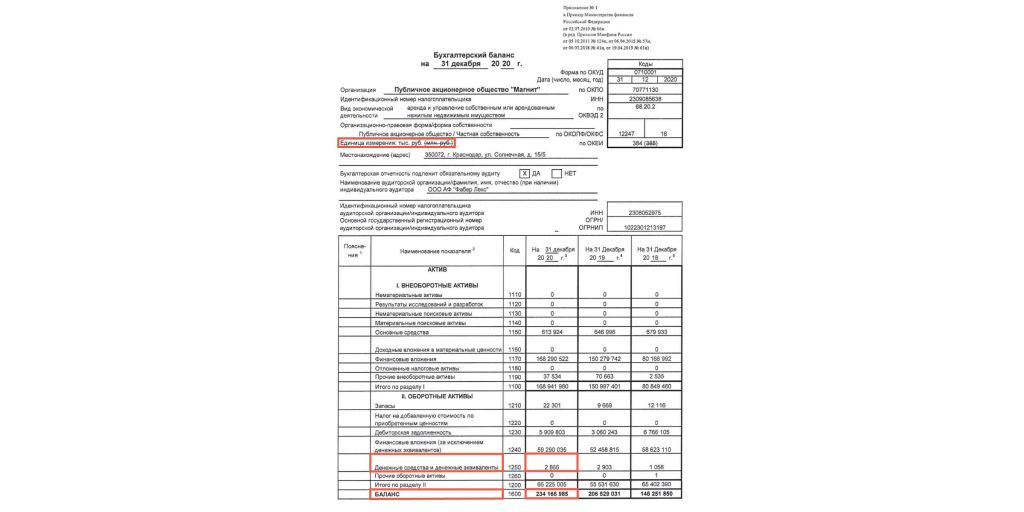

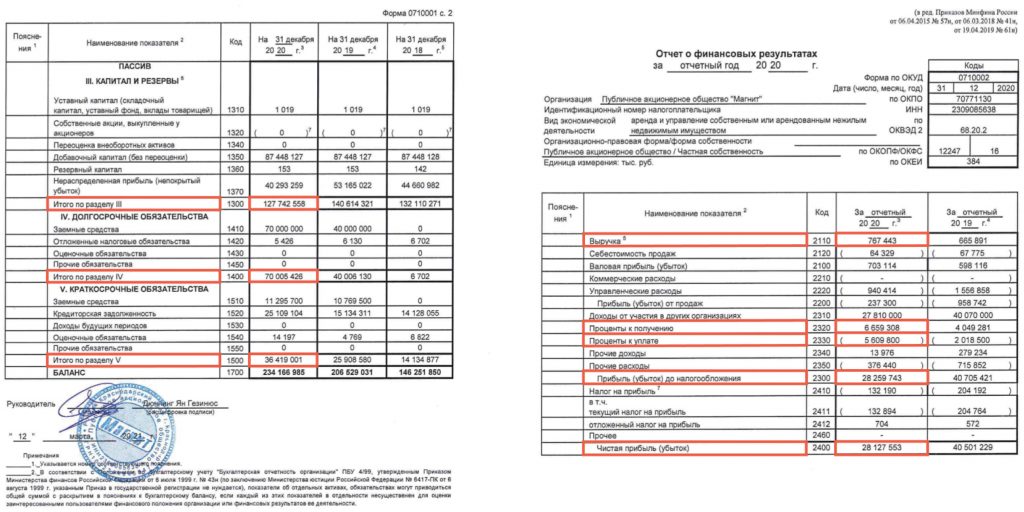

Предположим, что инвестор хочет присмотреться к ретейлеру «Магнит». Компания публикует несколько отчётов, нам нужна «Бухгалтерская отчётность» за последний полный год. Инвестор найдёт почти всё, что необходимо, на первых трёх страницах.

В балансовом отчёте инвестор встретит в основном бухгалтерские показатели, но они могут пригодиться и ему:

- Денежные средства и эквиваленты. Показывает, сколько денег у компании на счетах — если не получится купить товары, рассчитаться с подрядчиками или отремонтировать магазин, то придётся брать в долг. От этого снизится потенциальная прибыль фирмы и инвестора.

- Баланс. Отражает все активы, которые есть: от интеллектуальной собственности и депозитов в банке до долгов перед контрагентами. Это оценка всего, чем фирма владела в течение года.

- Капитал и резервы. Демонстрирует, откуда компания берёт собственные средства. Из финансового здесь только «нераспределённая прибыль», остальное больше касается бухгалтерских движений денег на бумаге.

- Долгосрочные и краткосрочные обязательства. Перечень внешних источников финансирования — от займов до налоговых вычетов.

А вот финансовый отчёт на третьей странице уже ближе интересам инвестора:

- Выручка. Указывает, на какую сумму фирма продала товаров за год.

- Проценты к получению. Отражает, сколько ретейлер заработал на займах другим юрлицам. Например, за то, что согласился авансом заплатить логистической компании за полгода.

- Проценты к уплате. Долги фирмы, например за отсрочку выплат поставщикам товаров.

- Прибыль до налогообложения. Показывает, сколько корпорация зарабатывает до уплаты налогов; мера чистой эффективности бизнеса.

- Чистая прибыль. Отражает, сколько живых денег получила фирма после всех обязательных платежей.

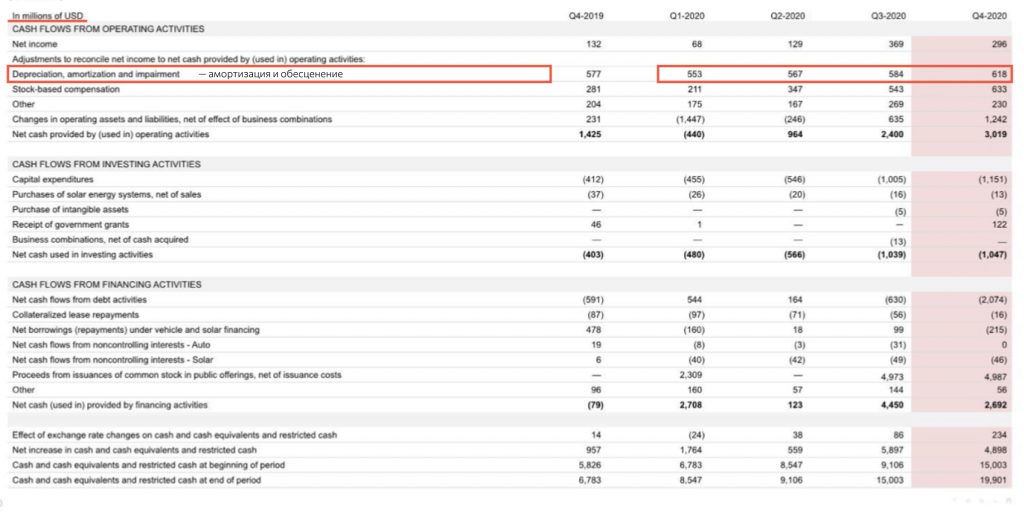

Инвестору полезно знать и об амортизации — магазины, техника и склады со временем ветшают, поэтому нужно учитывать их будущий ремонт или перепродажу. Данные об этом есть в отдельном блоке пояснений к отчётности.

На что инвестору смотреть в отчёте по МСФО

Международный стандарт финансовой отчётности — лучший вариант для инвестора, потому что придуман именно для него. Данные в основе те же, просто подсчитывают их несколько иначе — получается чуть ближе к реальности.

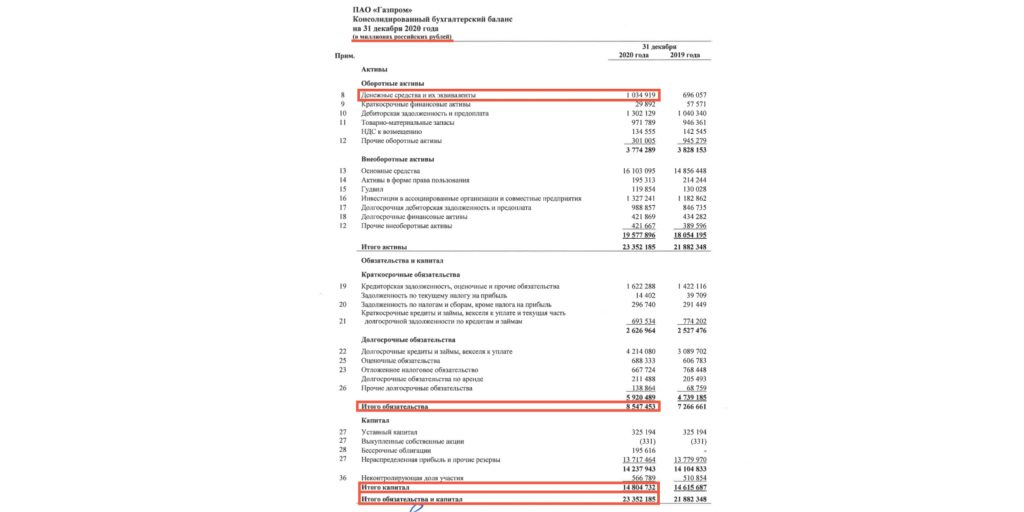

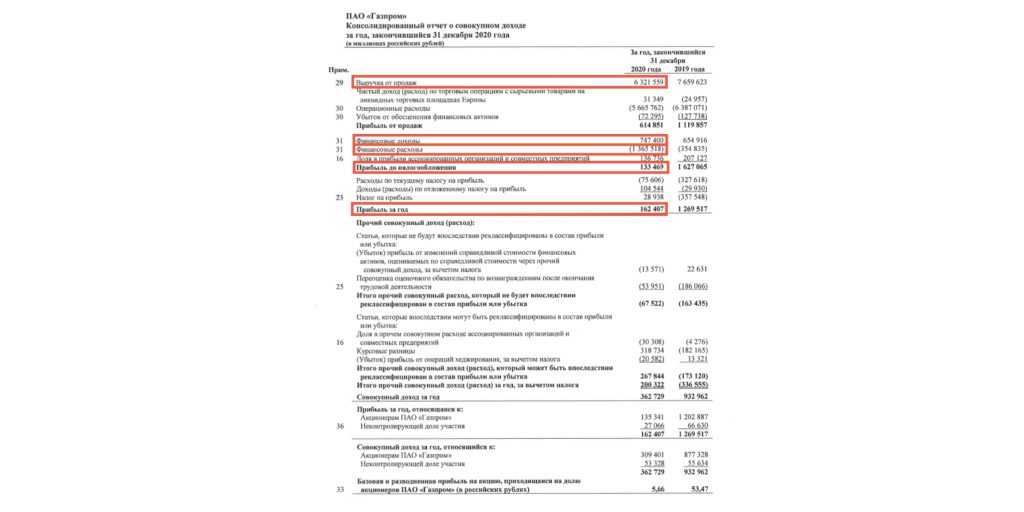

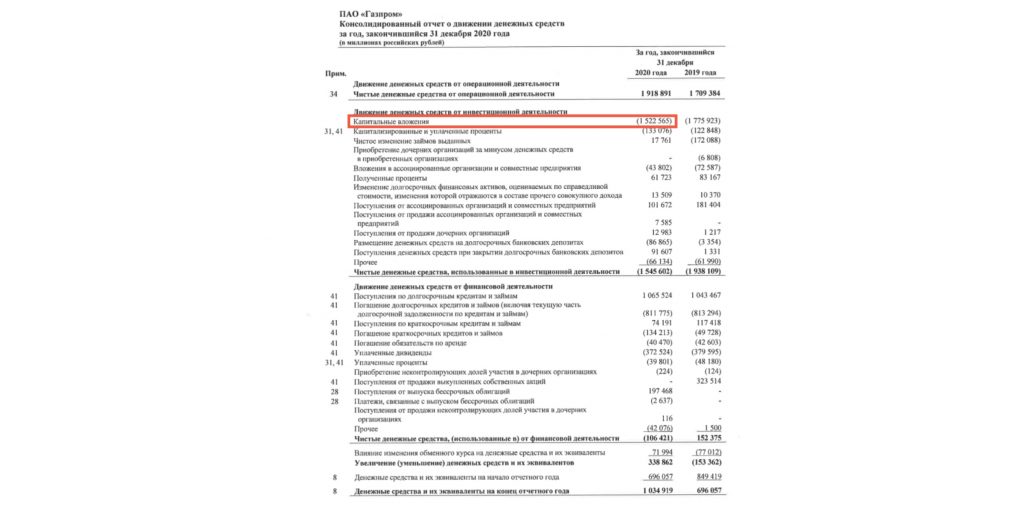

Иногда даже российские компании публикуют отчёт на английском языке, но все основные строчки и показатели остаются на тех же местах. Допустим, инвестор решил изучить бизнес «Газпрома». Он ищет отчёт на сайте компании и снова берёт все данные с трёх страниц.

Минус в том, что иногда непросто отыскать нужную строку. К примеру, «проценты к получению» нефтегазовая компания именует «финансовыми доходами», а «амортизацию» — «капитальными вложениями».

На что инвестору смотреть в отчёте по GAAP

Общепринятые принципы бухгалтерского учёта — фактически тот же РСБУ, но для американских компаний. Инвестору имеет смысл разбираться и в этом, потому что фондовый рынок США силён и вкладываются в него многие люди по всему миру.

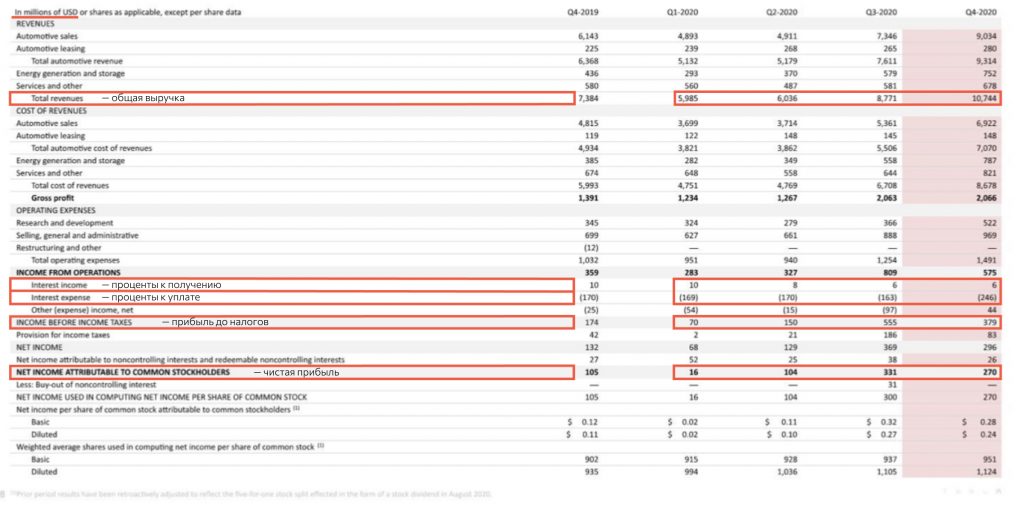

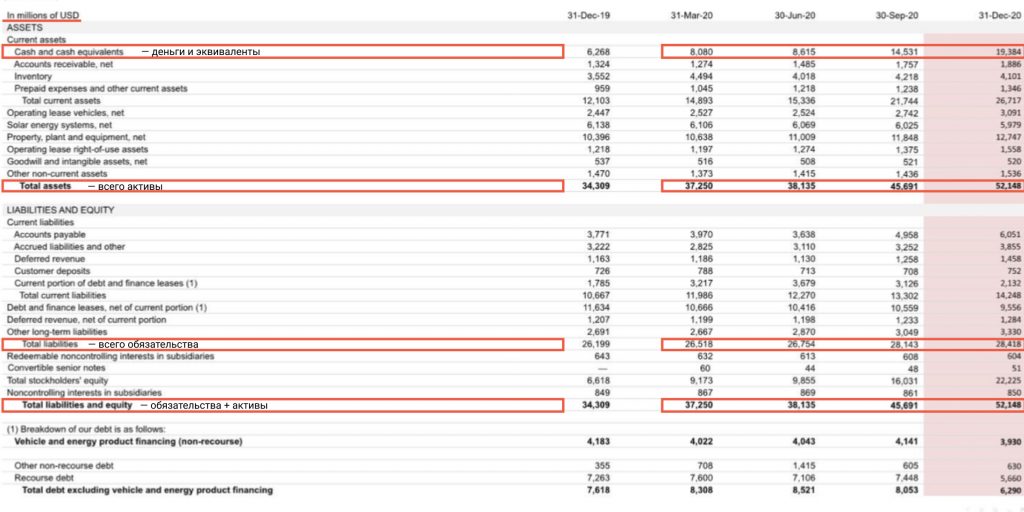

Разобраться в нём непросто, хотя бы потому, что не все компании публикуют на видном месте свои отчёты. А в тех, что опубликованы, иногда не так легко разобраться. Допустим, что инвестор хочет добавить в свой портфель немного автомобилей — и немедленно изучает отчёт производителя электрокаров Tesla. Для этого смотрит раздел Consolidated Financial Statements (англ. консолидированная финансовая отчётность), а в нём — три уже внешне знакомых таблицы.

Инвестор увидит две нетипичных для РСБУ и МСФО особенности американской отчётности:

- Финансовый год не равен календарному. Если хочется посмотреть на годовые результаты, то придётся дожидаться весны. Например, 2020 финансовый год завершился 31 марта 2021 календарного года.

- Данные публикуют творчески. Иногда удобно анализировать показатели между кварталами, но большинству инвесторов придётся складывать числа из четырёх колонок — только тогда они увидят итоговые суммы.

Что делать с данными из финансовой отчётности

Прежде всего их стоит привести в порядок. Для этого сгодится любая таблица: хоть в бумажном блокноте, хоть в Excel. Если собрать показатели разных компаний в одно место, их будет проще сравнить.

| «Магнит», РСБУ | «Газпром», МСФО | Tesla, GAAP | |

| Деньги и денежные эквиваленты | 2,86 млн рублей | 1034,92 млн рублей | 19,38 млрд долларов |

| Все активы | 234,17 млрд рублей | 23 352,19 млрд рублей | 52,15 млрд долларов |

| Капитал | 127,74 млрд рублей | 14 804,73 млрд рублей | 52,15 млрд долларов |

| Обязательства | 106,42 млрд рублей | 8547,45 млрд рублей | 28,42 млрд долларов |

| Выручка | 0,76 млрд рублей | 6321,56 млрд рублей | 3,15 млрд долларов |

| Проценты к получению | 6,66 млрд рублей | 747,4 млрд рублей | 30 млн долларов |

| Проценты к уплате | (5,60 млрд рублей) | (1365,52 млрд рублей) | (75 млн долларов) |

| Прибыль до налогов | 28,26 млрд рублей | 133,47 млрд рублей | 1,15 млрд долларов |

| Чистая прибыль | 28,13 млрд рублей | 162,40 млрд рублей | 720 млн долларов |

| Амортизация | 0,03 млрд рублей | 1522,57 млрд рублей | 620 млн долларов |

Оценить состояние бизнеса

Когда на руках есть данные о бизнесе, то можно вычислить его эффективность — рассчитать мультипликаторы. Это специальные показатели, с помощью которых реально сравнить разные по масштабу фирмы. Понадобится только выяснить рыночную капитализацию компании: эти данные легко найти в приложении брокера или на специальном сайте-скринере вроде Yahoo Finance, Zacks или Investing.com.

Критически изучить мнение аналитиков

Если инвестор видит, сколько зарабатывает или задолжала компания, то он может лучше понять выкладки инвестиционных аналитиков. Если совместить собственный анализ с мнением профессионалов, будет легче рассудить, достойна ли фирма вложений.

А ещё данные помогут не поддаваться эмоциям, когда журналисты рассказывают о прорывных технологиях или приближающихся кризисах. Со сведениями на руках получится разобраться с волнами разнородной информации.

Понять, как работают финансовые сервисы

Даже необязательно зарываться в отчёты перед тем, как оценивать интересную компанию. Достаточно проделать это несколько раз, чтобы понимать, где показатели публикуют и как всё выглядит в первоисточнике.

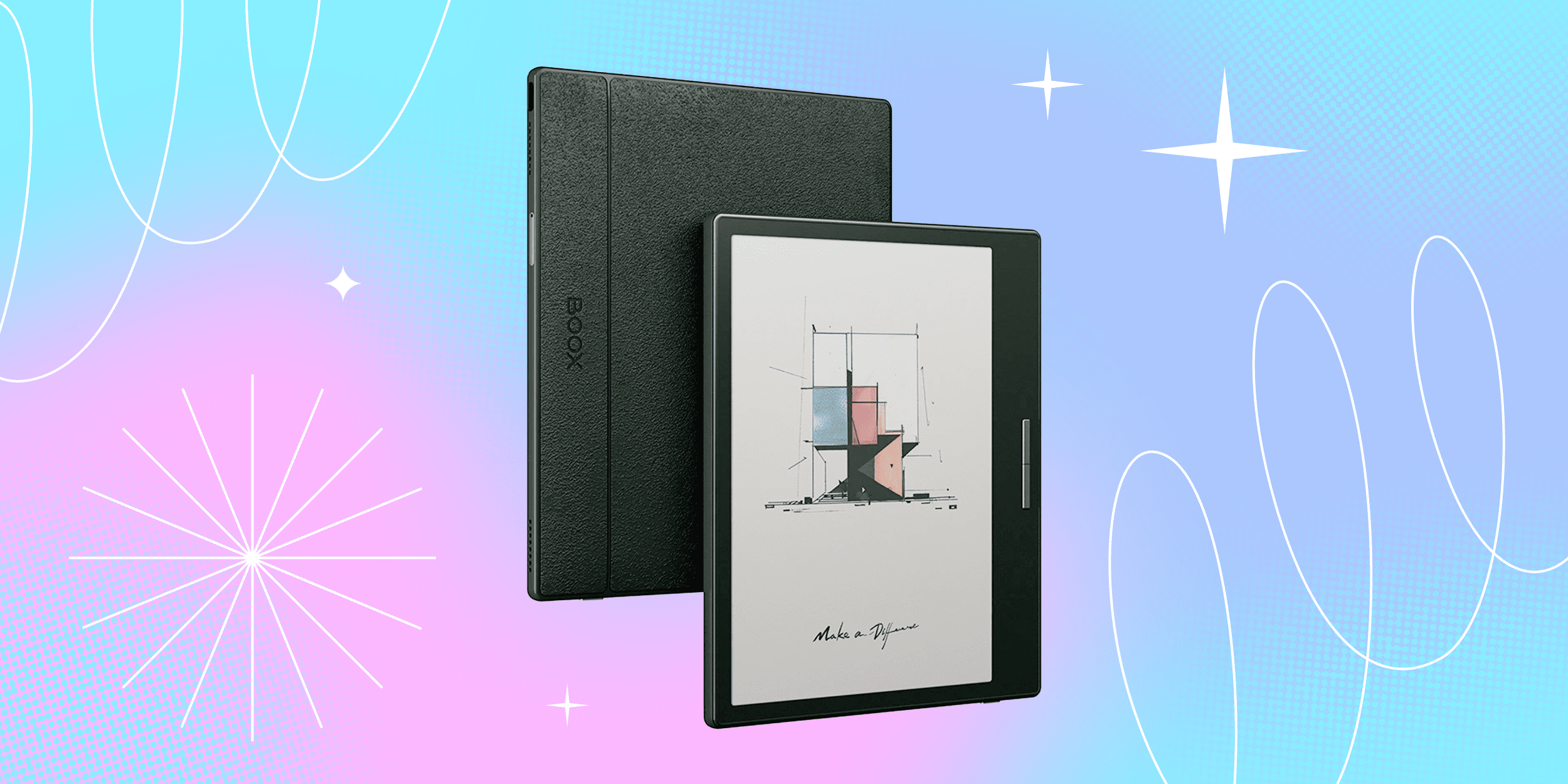

После этого можно пользоваться специальными сервисами, или сайтами-скринерами, которые автоматически собирают данные из отчётов в одном месте и даже рассчитывают мультипликаторы. Всё это сэкономит время, а результаты всегда можно перепроверить.

Что стоит запомнить

- Публичные компании всегда делятся информацией с инвесторами, но формы отчётности бывают разные — РСБУ, МСФО, GAAP. Если получится, то лучше смотреть МСФО.

- Изучать отчётность несложно — все десять важных для частного инвестора показателей находятся на 2–3 страницах, читать весь 200-страничный документ не нужно.

- Брать данные на сайтах-скринерах проще, но важно понимать, откуда они там берутся — и при случае перепроверять в первоисточнике.

- Финансовые показатели пригодятся для анализа компаний и оценки эффективности бизнеса с помощью мультипликаторов.

Лучшие предложения

Находки AliExpress: самые интересные и полезные товары

10 полезных товаров дешевле 500 рублей

Находки AliExpress: 20 полезных товаров дешевле 1 000 рублей

Новый год как в детстве: 6 праздничных традиций, которые поможет соблюсти техника Gorenje

Отборные скидки до 64% от AliExpress, Redmond и других магазинов

15 стильных пуховиков стоимостью от 3 000 до 15 000 рублей

10 наборов для вышивания, с которыми захочется заняться рукоделием

12 комфортных дутиков для зимних прогулок